TRIANGOLAZIONE

La triangolazione o operazione triangolare costituisce un particolare tipo di cessione (vendita) a catena, la quale coinvolge tre soggetti distinti, spesso (ma non sempre), localizzati in tre diversi Paesi.

Solitamente un soggetto A fattura ad un soggetto B il quale fattura al soggetto C e il trasporto viene curato da A per C. In questo caso B è il soggetto promotore della triangolazione che acquista da A (primo cedente) dei beni, incaricando quest'ultimo di spedirli direttamente al proprio cliente C (soggetto esterno, secondo cessionario).

REQUISITO ESSENZIALE PER UNA TRIANGOLAZIONE

Affinché un operazione si possa considerare triangolare, è necessario che vi sia un'unica movimentazione di beni e che detto trasporto o spedizione avvenga a cura o a nome del primo cedente (A) , in quale invia i beni direttamente al cliente estero (C) su incarico del secondo cedente (B ovvero il promotore della triangolazione), senza che i beni entrino nella disponibilità fisica di quest'ultimo.

Nel caso in cui il trasporto diretto da A a C non avvenga e B entra in contatto con i beni, le due operazioni non potranno essere considerate come una triangolazione ma dovranno essere trattate come una cessione di beni a cui fa seguito un operazione di rivendita.

ALCUNI ESEMPI

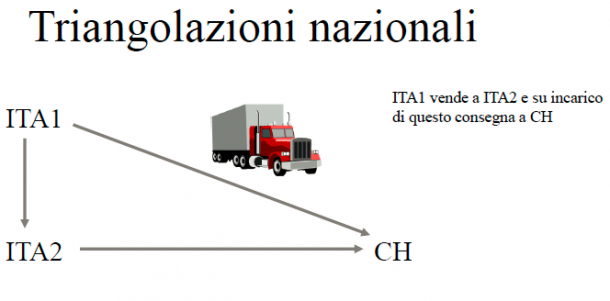

Vendita ITA1 a ITA2

non imponibile art. 8 comma 1 lettera A) - Dimostra invio del bene all'estero

Vendita ITA2 a CH

non imponibile art. 8 comma 1 lettera A)

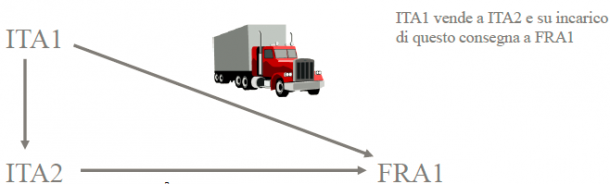

Vendita ITA1 a ITA2

non imponibile art. 58 comma 1 - Dimostra invio del bene all'estero

Vendita ITA2 a FRA1

non imponibile art. 41 comma 1

ITA2: intra 1-bis - FRA1: Intrastat Francese

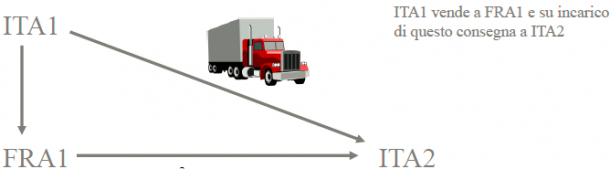

Se il soggetto che organizza il trasporto è FRA1 o ITA1

Vendita FRA1 a ITA1

FRA1: Fattura senza Iva - compila intra francese

ITA1: integra e registra fattura - compila intra 2-bis

Vendita ITA1 a ITA2

normale operazione interna

Vendita ITA1 a FRA1

ITA1: Fattura con Iva. Non compila Intra

Vendita FRA1 a ITA2

FRA1: fattura a ITA2 senza Iva (reverse charge art. 21 comma 6 bis)

ITA2: integrazione fattura reverse charge - non compila intra

Vendita ITA1 a FRA1

ITA1: Fattura in regime "non imponibile art. 41 DL 331/93" - precisa che si tratta di triangolazione sia in fattura sia in Intra. Non indica la p.iva di GER1, ma indica quella di FRA1

FRA1: effettua acquisto intracomunitario nello Stato. Non è dovuta imposta se designa debitore d'imposta GER1.

Vendita FRA1 a GER1:

GER1: effettua acquisto intracomunitario. Integra e registra la fattura di FRA1. Compila Intra

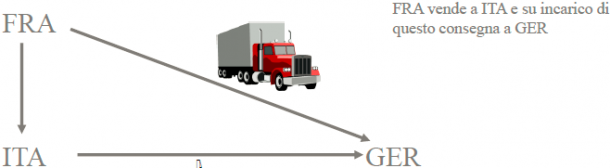

Vendita FRA a ITA

FRA: specifica che la merce è spedita in Germania. Compila Intra

ITA: integra fattura senza applicare l'imposta (art. 40 comma 2)

Vendita ITA a GER:

ITA: fattura non imponibile art. 41 comma 1 lettera a) designando GER debitore d'imposta. Compila Intra acquisto e vendita

GER: compila Intra

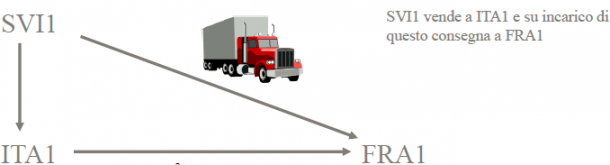

Vendita SVI1 a FRA1

SVI1: fattura secondo proprio normativa

Vendita FRA1 a ITA1

FRA1: fattura un'operazione entraterritoriale non soggetta a iva. Non compila Intra

ITA1: dipende dal Paese di sdoganamento

Caso A): sdoganamento avviene in Francia o ad es. Germania

ITA1: fa sdoganare merce da soggetto Iva del Paese di sdoganamento o nomina Rappresentante Fiscale in quel Paese. Fa emettere fattura non imponibile a carico della Partita IVA italiana.

Integra e registra fattura intracomunitaria

Compila Intra

Caso B): sdoganamento avviene in Italia

ITA1: registra bolletta doganale italiana

Registra fattura di FRA1, ma senza alcun effetto Iva

NB: anche se SVI1 ha la Partita IVA Ue, la triangolazione rimane comunque extra-UE

Se lo sdoganamento avviene a nome del soggetto comunitario FRA1 quest'ultimo non può chiedere il rimborso diretto IVA (art. 38 ter). Deve ottenere partita IVA in Italia (rappresentante fiscale o identificazione diretta - art. 35 ter). ITA1 assolve IVA mediante reverse charge.

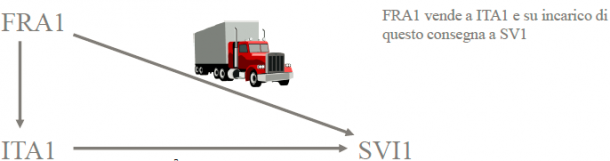

Vendita SVI1 a ITA1

SVI1: fattura secondo propria normativa

ITA1: riceve fattura ma non assolve Iva essendo operazione extraterritoriale (art. 7bis DPR 633/72)

Vendita ITA1 a FRA1

ITA1: fattura un'operazione extraterritoriale art. 7 bis. Non compila Intra

FRA1: dipende dal Paese di sdoganamento

Caso A): sdoganamento avviene in italia

FRA1: se ha partita iva in italia o vi ha nominato un rappresentante fiscale, sdogana in italia col solo pagamento dei diritti doganali e senza applicazione dell'Iva se i beni proseguono per altri Paesi UE (art. 67 comma 1 lettera b DPR 633/72)

Partita Iva in Italia di FRA1 fattura a se stesso in Francia (Partita Iva Francese)

Partita Iva francese registra e integra la fattura

Compila Intra in Italia specificando sdoganamento in sospensione Iva - invia copia autenticata da dogana di presentazione a quella di sdoganamento

Caso B): sdoganamento avviene in Francia

FRA1: registra bolletta doganale francese.

Registra fattura di ITA1, ma senza alcun effetto Iva

NB: anche se SVI1 ha Partita Iva in UE, la triangolazione rimane comunque extra-UE

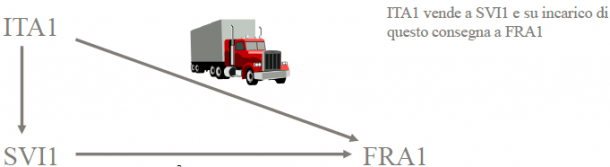

Vendita FRA1 a ITA1

FRA1: fattura esportazione non imponibile

ITA1: registra fattura senza integrarla nè emettere autofattura

Vendita ITA1 a SVI1

ITA1: fattura un'operazione Fuori campo IVA art. 7bis DPR 633/72

SVI1: registra la fattura secondo propria normativa

NB: anche se SVI1 ha Partita Iva in UE, la triangolazione resta extra-UE

Vendita ITA1 a SVI1

ITA1: fattura con Iva. Non compila Intra

SVI1: non può recuperare iva ai sensi art. 38ter

Vendita SVI1 a FRA1

SVI1: fattura secondo propria normativa

FRA1: registra la fattura secondo propria normativa

NB: se SVI1 acquisisce Partita IVA in un Paese UE, la triangolazione può diventare comunitaria o nazionale